Karta Curve to karta, która pozwala na tanią wymianę walut w podróży i jest praktycznie bezobsługowa. Zainteresowała mnie z 3 powodów: pozwala na korzystanie ze wszystkich moich kont poprzez tylko jedną kartę, oferuje dobre kursy wymiany walut (a więc ma duży potencjał w podróży) i działa automatycznie.

Od 4 lat to moja główna karta, z której korzystam i w podróży, i na co dzień w Polsce. Zrecenzowałem kartę i opowiedziałem o najważniejszych funkcjach Curve i sposobie, w jaki korzysta się z niej w podróży. Zastanowimy się też nad wyborem – Curve czy Revolut.

W artykule znajdziesz informacje o dostępnych w Curve kursach walut, wypłatach z bankomatów, zasadach przewalutowania i limitach. Dowiesz się również o kosztach i opłatach związanych z korzystaniem z Curve (w darmowym planie ich nie ma) i zobaczysz, jak działa mobilna aplikacja.

UWAGA – zamawiając kartę ze specjalnego linka dostaniesz 50 zł bonusu na start. Wystarczy, żebyś w ciągu 14 dni od otrzymania karty zrobił nią transakcje na łącznie 50 zł. Możesz więc zamówić kartę i przetestować ją przy kolejnej wycieczce.

Czym jest karta Curve? Po co mi kolejna karta w portfelu?

Nasze portfele pękają w szwach od kart debetowych, kredytowych, lojalnościowych, z punktami na stacji benzynowej, z pieczątkami na darmową kawę… Niechętnie wpuszczam do swojego portfela kolejne karty i tam, gdzie to możliwe, przerzucam się na aplikacje mobilne lub np. dorzucam kartę lojalnościową do Apple Pay / Google Pay.

W podróży od długiego czasu moją podstawową kartą płatniczą jest Revolut, który jest najtańszym i najwygodniejszym narzędziem do płacenia za granicą. I wcale nie zamierzam z Revoluta rezygnować. Karta Curve to usługa dająca zupełnie inne możliwości.

Zdecydowałem się na założenie konta w aplikacji Curve z dokładnie 3 powodów:

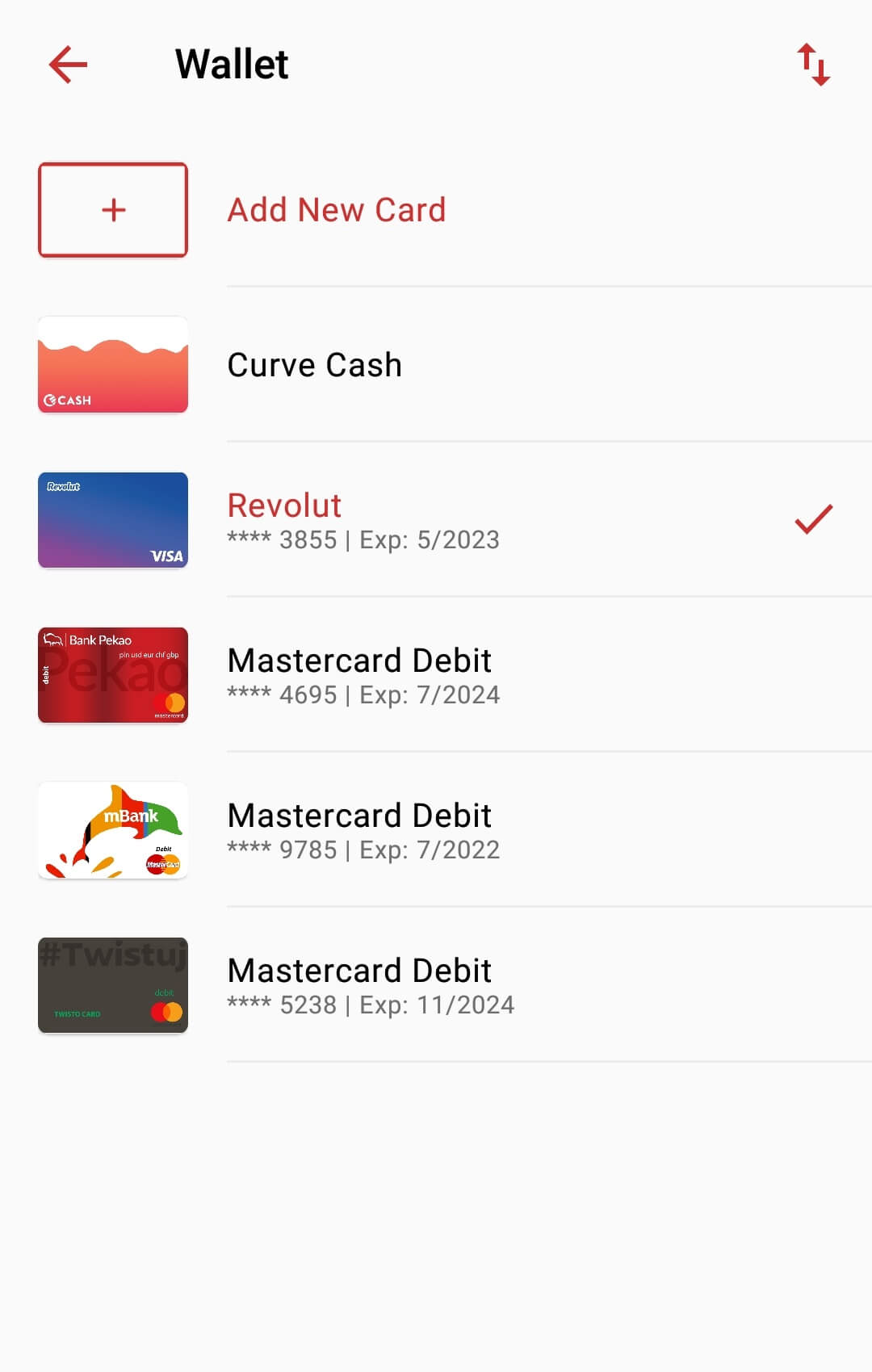

- karta Curve jest darmowym pośrednikiem, który “jednoczy” wszystkie nasze karty płatnicze. Podczas płacenia kartą, środki są pobierane z tego konta, które wskazaliśmy w aplikacji. Dzięki temu “na miasto” wychodzimy z tylko jedną kartą, która daje nam dostęp do wszystkich naszych kont bankowych (również kart kredytowych i… Revoluta);

- jako, że karta Curve pośredniczy w płatnościach, nie trzeba jej zasilać, a przez to obawiać się o bezpieczeństwo naszych środków na “jakiś dziwnym koncie”. Wszystkie nasze pieniądze znajdują się na naszych bezpiecznych kontach bankowych;

- Curve pozwala “cofnąć czas” – możemy zmienić konto, z którego pobierane są środki nawet 30 dni po dokonaniu transakcji. Wszystko dzieje się bez konieczności proszenia o cokolwiek naszego banku – wystarczy kilka kliknięć w aplikacji Curve. Okres, w którym można cofnąć transakcję zależy od planu (o tym niżej).

Co to oznacza w praktyce?

Płacąc kartą Curve, aplikacja sprawdza, które z dodanych przez Ciebie kont (spośród np. konta osobistego w Pekao, dodatkowego konta w Getin Bank, Revoluta, karty kredytowej w PKO) jest aktualnie ustawione jako główne i z niego właśnie pobiera środki.

Jeśli się pomylisz i w aplikacji zaznaczysz nie to konto – możesz “cofnąć czas” i zmienić rachunek, z którego będą pobrane środki. Ty wykonasz kilka kliknięć, a Curve wykona za Ciebie dalszą robotę. To, ile dni masz na wykonanie takiej operacji, zależy od planu, z którego korzystasz:

- Curve Standard – 30 dni,

- Curve X – 60 dni,

- Curve Black – 90 dni,

- Curve Metal – 120 dni.

Karta Curve wydawana przez Mastercard jest w pełni funkcjonalna – możesz nią płacić w punktach stacjonarnych, w internecie oraz wypłacać przez nią środki z bankomatów. Jeżeli płacisz za granicą, dochodzi do przewalutowania po najkorzystniejszym dla klienta kursie międzybankowym – tak, jak w Revolucie.

Dobry pomysł to zamówienie darmowej karty Curve tak, żeby zdążyła do Ciebie dotrzeć przez kolejną podróżą. Przetestujesz ją na własnej skórze i sprawdzisz, czy spełnia Twoje wymagania. Korzystanie z karty jest darmowe – jedyne za co musisz zapłacić to koszty przesyłki fizycznej karty pod Twój adres. Korzystam z Curve od 4 lat i nadal mnie nie zawiodła.

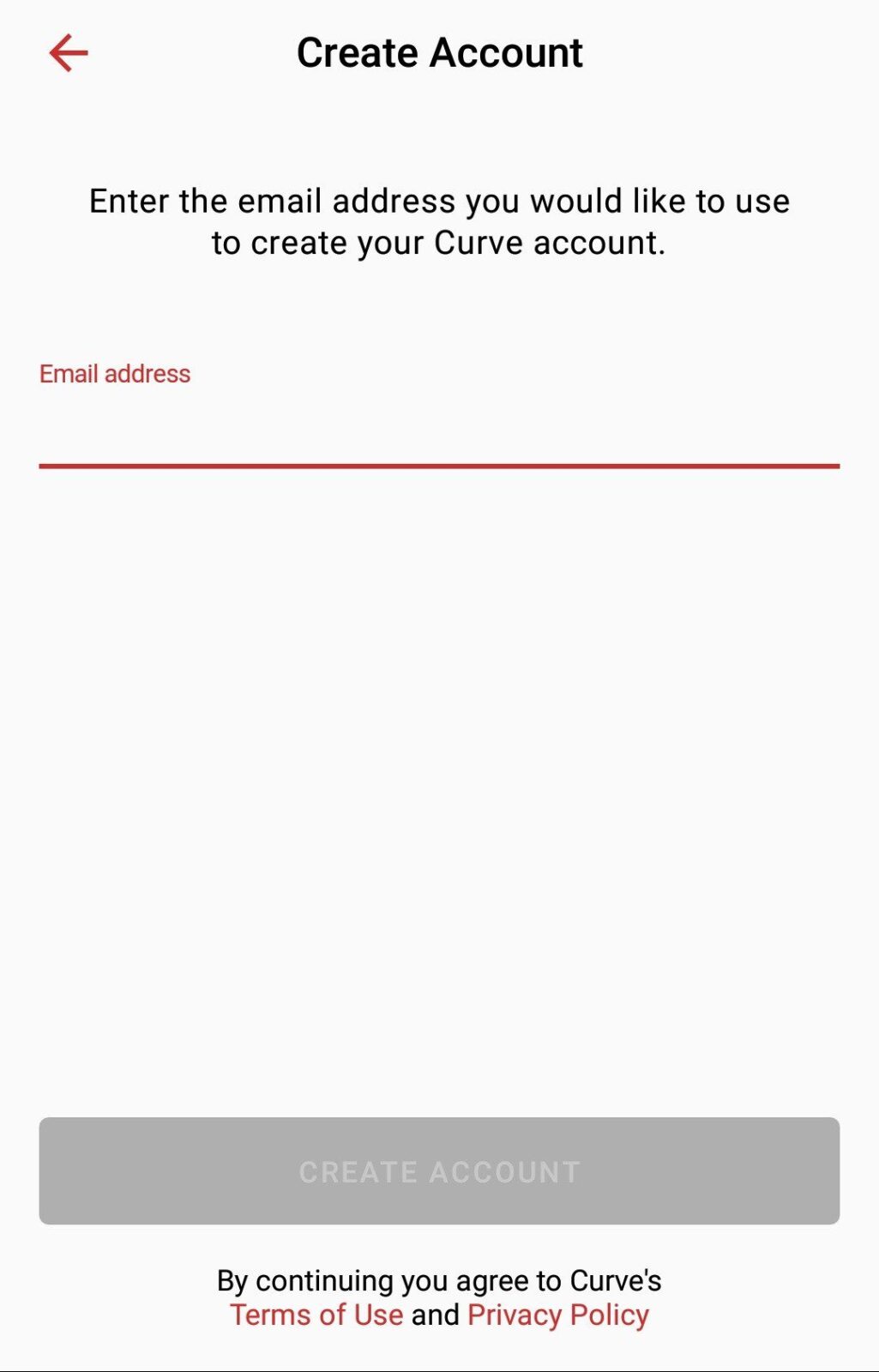

Jak założyć konto w Curve?

Konto w aplikacji Curve zakłada się całkowicie online.

Na stronie curve.app musisz podać swój numer telefonu, na który zostanie przesłany do Ciebie link do pobrania aplikacji. W 2023 r. Curve zaczął modyfikować sposób rejestracji – możliwe, że w momencie czytania tego tekstu, na stronie Curve trzeba będzie zeskanować kod QR, aby pobrać aplikację Curve.

Rejestrując się przez stronę internetową, dostaniesz od Curve 50 zł bonusu na start. Możesz też aplikację pobrać bezpośrednio z Google Play (Android) lub App Store (iPhone), ale wtedy nie dostaniesz bonusu.

Do Twojego konta w Curve wydawana jest darmowa karta płatnicza Mastercard z funkcją płatności zbliżeniowych. Karta wysyłana jest z Wielkiej Brytanii i zazwyczaj trafia pod polski adres w 4-6 dni od jej zamówienia.

Nie jest to obiektywna zaleta Curve, ale moim zdaniem ich karta jest najładniejsza ze wszystkich, jakie kiedykolwiek miałem w rękach.

Na przedniej stronie nie ma żadnych numerów – tylko minimalistyczne logo Curve. Wszystkie ważne dane znajdują się na odwrocie karty, ale ich sposób prezentacji jest i tak dużo subtelniejsze od tego znanego ze “standardowych” kart płatniczych.

UWAGA – zamawiając kartę ze specjalnego linka dostaniesz 50 zł bonusu na start. Wystarczy, żebyś w ciągu 14 dni od otrzymania karty zrobił nią transakcje na łącznie 50 zł. Możesz więc zamówić kartę i przetestować ją przy kolejnej wycieczce.

Jak karta Curve może się przydać w podróży?

Podczas płacenia za granicą, karta Curve przelicza transakcje po tzw. kursie międzybankowym, czyli najkorzystniejszym, dostępnym kursie wymiany walut.

Dzięki karcie Curve możesz trochę “oszukać” system. Jeśli podepniesz do aplikacji Curve swoją polską kartę płatniczą, Curve przeliczy płatność właśnie po kursie międzybankowym, dzięki czemu unikniesz niekorzystnego kursu i prowizji, którą z pewnością ma w swoim cenniku Twój polski bank.

Curve daje dodatkowo duże poczucie bezpieczeństwa. Zamiast nosić przy sobie stos kart, które w przypadku kradzieży trzeba najczęściej blokować przez telefon (co może się wiązać z dużym kosztem za granicą), możesz mieć przy sobie tylko kartę Curve.

Daje Ci ona dostęp do wszystkich kont, ale w przypadku jej zagubienia, blokujesz ją w aplikacji jednym kliknięciem i nie dajesz złodziejowi żadnych szans na jej wykorzystanie i dostęp do Twoich środków. Obie usługi korzystają przy wymianie walut z bardzo korzystnych kursów międzybankowych – bez dodatkowych prowizji, jeśli wymiana zachodzi w dni powszednie.

Zarówno Curve, jak i Revolut doliczają do tych kursów prowizję w przypadku wymiany waluty w weekend. Rynek walutowy jest wtedy zamknięty i w ten sposób podmioty zabezpieczają się przed niekorzystnymi zmianami kursów.

| Revolut | Curve | |

| Prowizja za wymianę walut w weekendy | 1% (wszystkie waluty poza UAH i THB) 2% (UAH, THB) | 0,5% (USD, EUR, GBP) 1,5% (pozostałe waluty) |

Dawniej prowizja Revoluta wynosiła 0,5% na główne waluty, jednak od czerwca 2020 r. wzrosła do 1%. Dane w tabeli oznaczają, że między Revolutem, a Curve nie ma żadnej różnicy, gdy transakcji dokonujemy od poniedziałku (od godz. 0:00) do piątku (do 23:59).

Jeśli jednak nasze płatności wypadają w weekend, to nieznaczna różnica w prowizjach przemawia na korzyść Curve. Dodając jeszcze fakt, że Curve nie trzeba doładowywać i pilnować, aby na koncie zawsze była odpowiednia ilość pieniędzy – wydaje mi się, że Curve w tym zestawieniu wypada znacznie lepiej.

Jakie rodzaje kart oferuje Curve?

Dla dużej części podróżników zupełnie wystarczająca będzie darmowa, niebieska karta Curve – Curve Standard. Od niej zaczęła się moja przygoda z Curve – zdecydowałem się na upgrade dopiero po kilku miesiącach korzystania.

Dla bardziej wymagających klientów, Curve przygotował trzy dodatkowe warianty karty, które są płatne – Curve X, Curve Black i Curve Metal. Kartę Curve z wyższego planu możesz zamówić bezpośrednio przez aplikację Curve.

| Curve Standard | Curve X | Curve Black | Curve Metal | |

|---|---|---|---|---|

| Koszt / miesiąc | darmowa | £4.99 | £9.99 | £14.99 |

| Koszt dostawy karty | £4.99 | za darmo | za darmo | za darmo |

| Liczba kart do podpięcia | do 2 kart | do 5 kart | bez limitu | bez limitu |

| Google Pay, Samsung Pay i Apple Pay | tak | tak | tak | tak |

| Limit wymiany walut * | do £1000 miesięcznie | do £2000 miesięcznie | nielimitowany | nielimitowany |

| Limit wypłat z bankomatów * | do £200 miesięcznie | do £200 miesięcznie | do £400 miesięcznie | do £600 miesięcznie |

| Ubezpieczenie turystyczne | nie | nie | tak | tak |

| Ubezpieczenie telefonu | nie | nie | nie | tak |

Proponuję, abyś na początek zamówił darmową kartę Curve Standard i spełnił wymogi, aby dostać 50 zł za darmo na start (musisz wykonać kilka transakcji po jej otrzymaniu). Gdy Curve Ci się spodoba, zawsze możesz zamówić kartę o poziom wyżej – Curve X. Myślę, że w przypadku 1-2 wyjazdów na urlop w roku ta karta powinna Ci wystarczyć.

Przy mojej częstotliwości podróżowania korzystam z Curve Metal. Dzięki nie mam również ubezpieczenie mojego telefonu, ubezpieczenie turystyczne i darmowy wstęp do saloników na lotniskach.

Ciekawe funkcje karty Curve, które mogą przydać Ci się na co dzień

Nowym usługodawcom na rynku finansowym trudno się wyróżnić. Ciężko wypuścić na rynek coś innowacyjnego – szczególnie w sytuacji, gdy Revolut mocno się rozwija i dodaje w aplikacji nowe funkcjonalności.

Karta Curve wyróżnia się jednak kilkoma unikalnymi funkcjami – pokażę Ci, jak mogą ułatwić Ci codzienne życie.

1. Korzystanie z karty bez konieczności doładowywania konta

Karta Curve podczas płatności działa jak pośrednik. Gdy przykładamy kartę do terminala, środki są pobierane z jednej z tradycyjnych kart, które podpięliśmy wcześniej do usługi Curve.

Żadne środki nie są przechowywane przez Curve, więc nie musisz mieć obaw o bezpieczeństwo transakcji czy o powierzanie Twoich środków firmie, której możesz nie ufać.

Przez taką formę działania karty Curve, odpada Ci też konieczność doładowywania konta i dbania o to, żebyś miał na nim wystarczające środki na następne transakcje. Dopóki na Twoim tradycyjnym koncie, które dodałeś do Curve, są środki – transakcje odbędą się bez problemu.

W Curve działa też funkcja Anti-Embarassment – jeśli na wybranej przez Ciebie karcie nie ma środków, Curve automatycznie pobierze środki z innej karty. Zaoszczędzi Ci to niezręcznych sytuacji związanych z odrzuceniem transakcji w czasie płacenia za coś w sklepie lub restauracji.

2. Możliwość “cofnięcia czasu” – funkcja “Back in Time”

Gdy już dodasz do usługi Curve kilka swoich kart płatniczych, jedną z nich będziesz musiał oznaczyć jako domyślną. Z niej będą pobierane środki za wszystkie transakcje, które wykonasz przy pomocy tej karty – aż do czasu, gdy zmienisz domyślną kartę na inną.

Jeśli okaże się, że doszło do drobnej pomyłki i zapłaciłeś nie z tej karty, z której chciałeś – możesz cofnąć czas i przenieść transakcję z jednej karty na drugą. Uruchomisz wtedy darmową funkcję Back in Time.

Curve odda Ci wtedy pieniądze na pierwszą kartę i “zabierze” je z tej drugiej, wskazanej przez Ciebie.

3. Automatyczne przewalutowanie po kursie międzybankowym

Z kartą Curve możesz dokonywać transakcji w dowolnej walucie. Curve obciąży podpiętą do aplikacji kartę w jednej z poniższych walut:

- AUD – australijski dolar,

- BGN – bułgarski lew,

- BRL – brazylijski real,

- CAD – kanadyjski dolar,

- CHF – frank szwajcarski,

- CNY – chiński juan,

- CZK – czeska korona,

- DKK – duńska korona,

- EUR – euro,

- GBP – brytyjski funt,

- HKD – dolar Hong Kongu,

- HRK – chorwacka kuna,

- HUF – węgierski forint,

- ILS – nowy izraelski szekel,

- ISK – islandzka korona,

- INR – indyjska rupia,

- JPY – japoński jen,

- NOK – norweska korona,

- NZD – nowozelandzki dolar,

- PLN – polski złoty,

- RON – rumuński lej,

- RUB – rosyjski rubel,

- SEK – szwedzka korona,

- SGD – singapurski dolar,

- USD – amerykański dolar,

- ZAR – południowoafrykański rand.

Nie ma tu znaczenia, że Twoje karty są wydane w PLN. Jeśli dokonasz transakcji np. w euro, Curve przeliczy ją po kursie międzybankowym (czyli tym najkorzystniejszym) na złotówki. Jeśli transakcji dokonujesz w weekend – pamiętaj o prowizjach, które podałem w tabelce powyżej.

Z darmową kartą Curve (w wersji Blue) suma Twoich transakcji z przewalutowaniem nie może przekroczyć 500£ (ok. 2500 zł). Powyżej tej kwoty, Curve doliczy do transakcji 2% prowizji. Nie obawiałbym się jednak tego – darmowy limit jest naprawdę spory.

W przypadku płatnych wersji karty Curve – Black (9,99€ miesięcznie) i Metal (14,99€ miesięcznie), nie obowiązują Cię żadne limity i przewalutować możesz dowolną kwotę w ciągu miesiąca.

W dalszej części artykułu znajdziesz zestawienie prowizji w tabeli.

4. Darmowe wypłaty z bankomatów z przewalutowaniem

Karta Curve pozwoli Ci na darmowe wypłaty środków z zagranicznych bankomatów.

Limit takich wypłat to 200£ miesięcznie dla darmowej karty Curve Standard. Jeśli przekroczysz ten limit, Curve doliczy prowizję 2% (ale nie będzie ona niższa niż 2£). W przypadku płatnych wersji kart limity są większe – wypisałem je w tabeli w początkowej części tekstu.

Gdy skończy Ci się limit w Curve… możesz skorzystać z karty Revoluta, który też ma swój limit darmowych wypłat z bankomatu. Pamiętaj, że jeśli do Curve podepniesz kartę kredytową, która pobiera prowizje za wypłatę środków z bankomatów, to Curve Cię od tej opłaty nie uchroni. Nie da się w ten sposób “oszukać” kredytówki.

5. Smart Rules, czyli przypisanie karty do typu transakcji

Smart Rules to prosta funkcja, która może ułatwić codziennie korzystanie z karty – szczególnie, jeśli tak jak ja, korzystasz z niej również w Polsce. Dzięki Smart Rules możesz ustalić zasady, według których będą rozliczane Twoje wydatki.

Jeśli wiesz, że dany typ transakcji (np. tankowanie paliwa na stacji Orlen) to zawsze wydatek firmowy, który powinien “schodzić” z firmowej karty, możesz ustawić taką automatyzację w aplikacji. Nie będzie wtedy potrzeby przepinania karty przed transakcją albo używania funkcji “Back In Time”. Wygodny, mały dodatek to i tak już dobrej aplikacji.

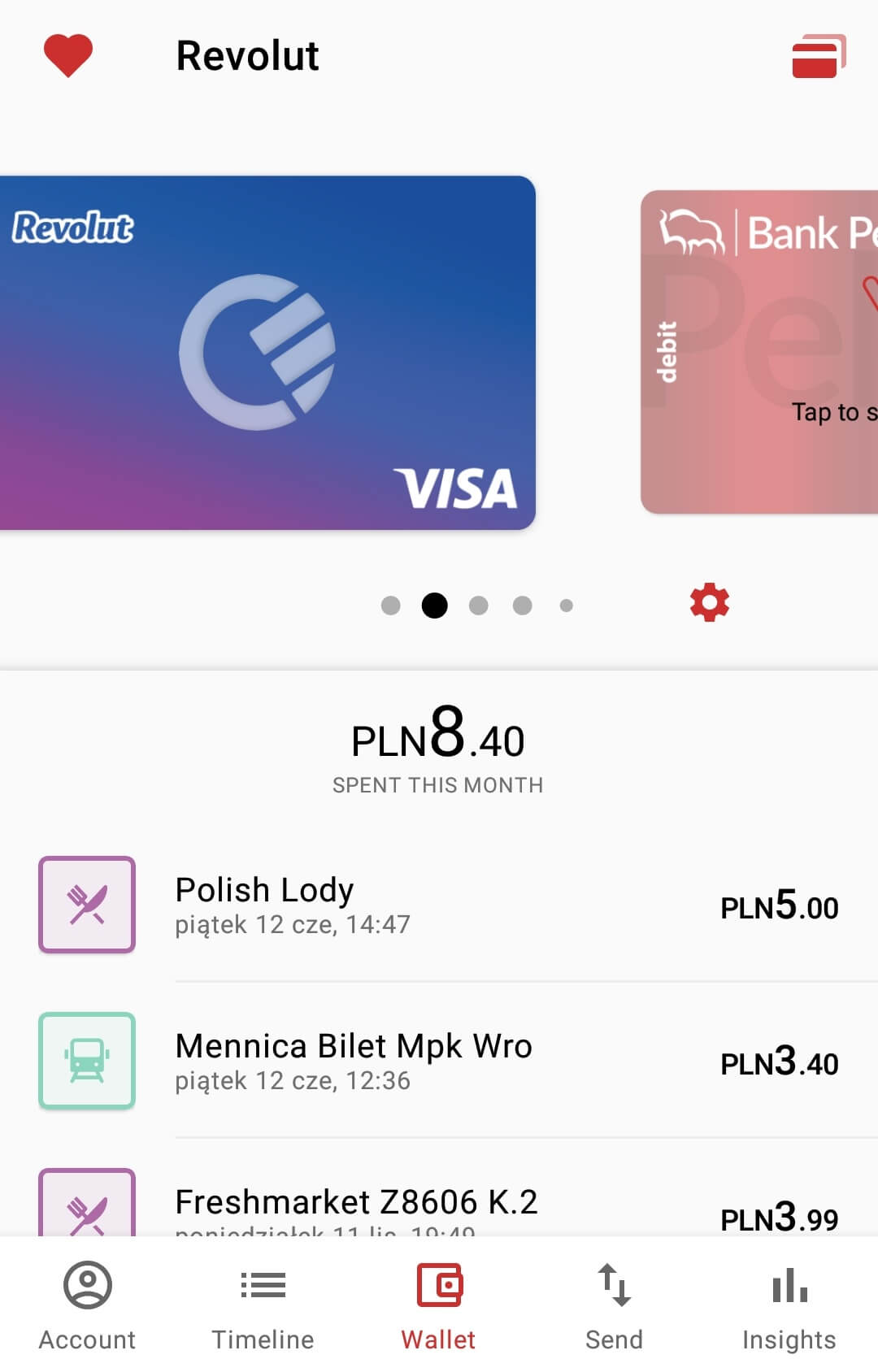

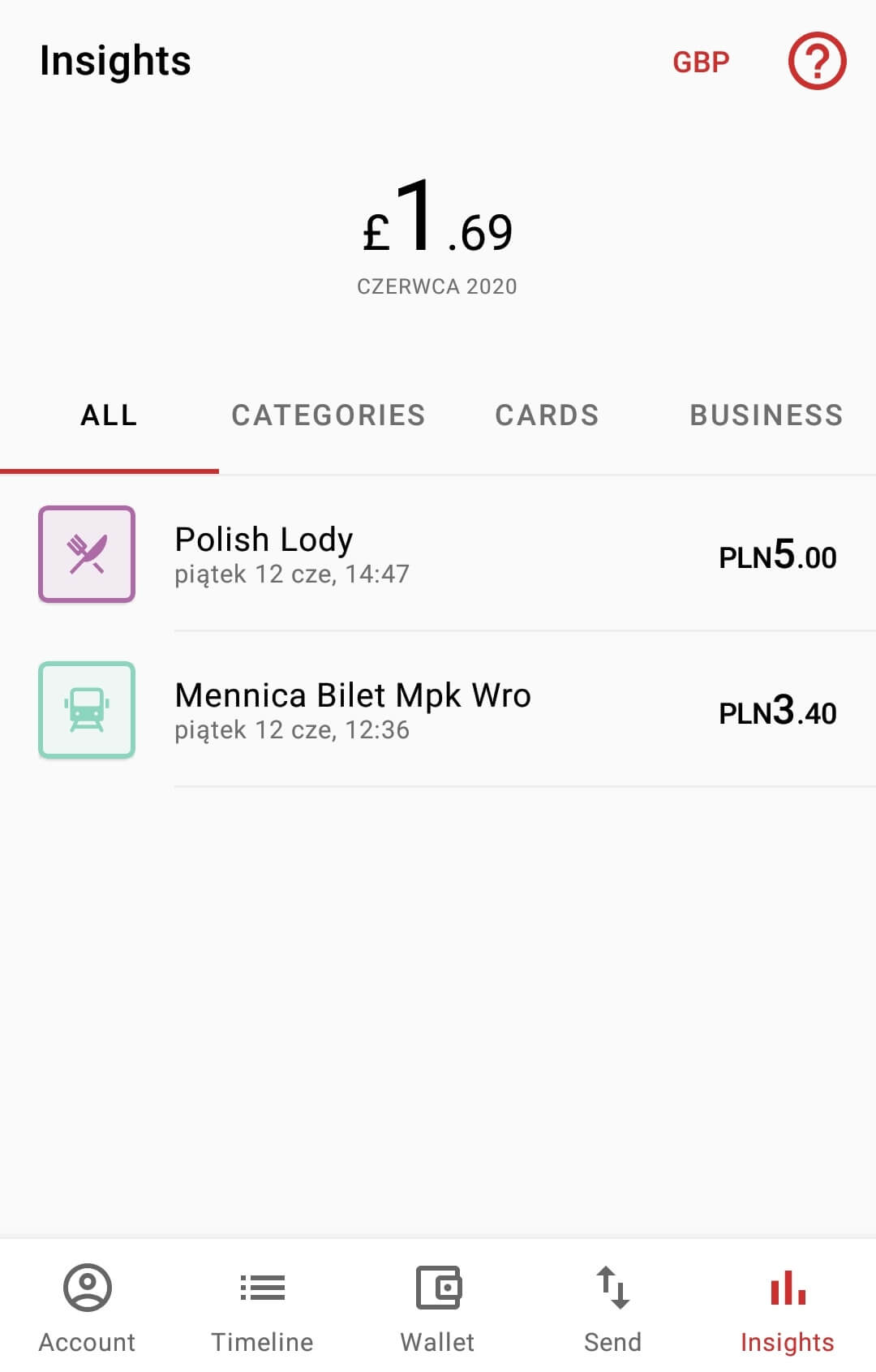

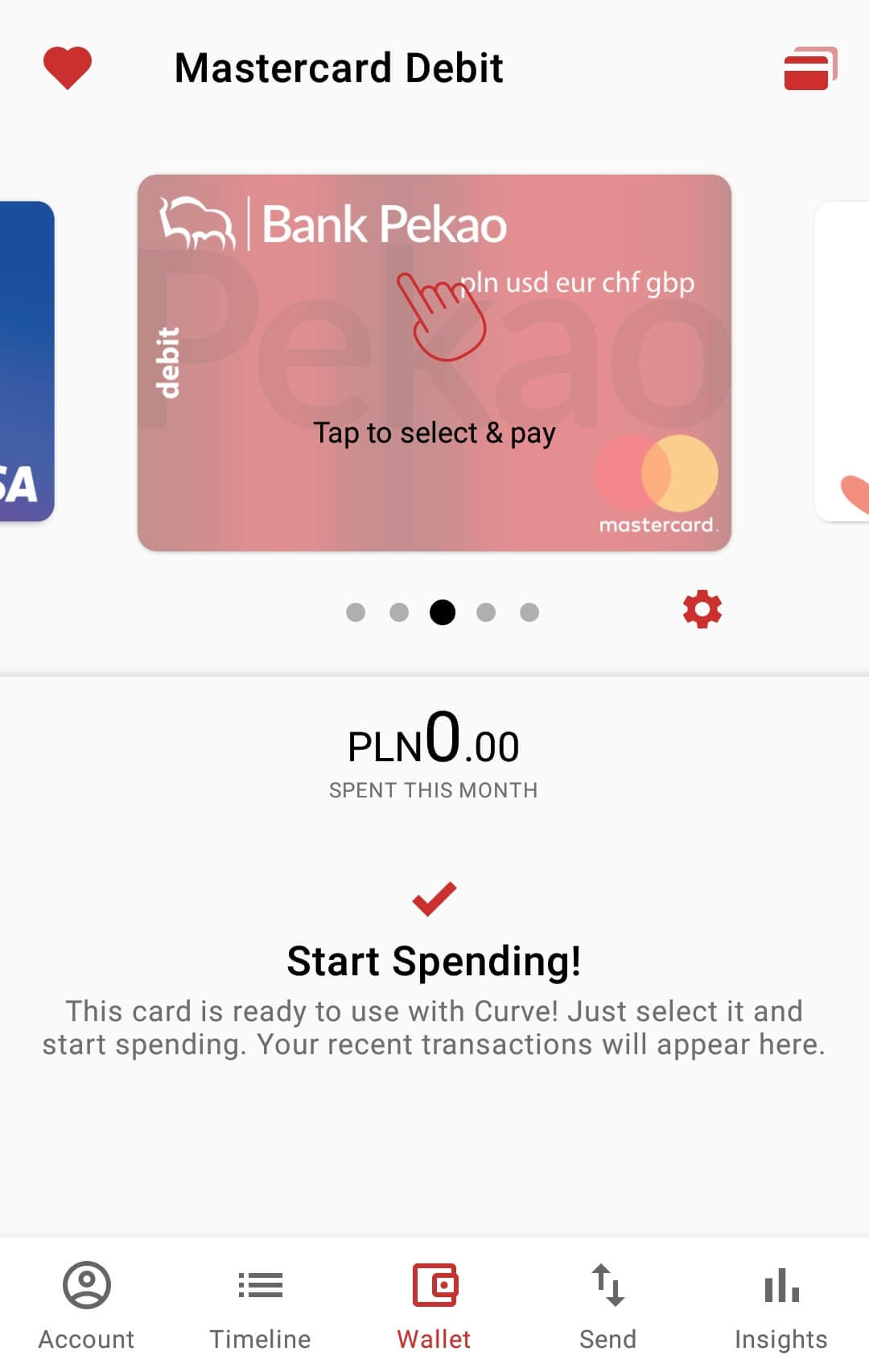

Aplikacja Curve

Do aplikacji Curve możesz się zalogować PINem, odciskiem palca lub Face ID – w zależności od wyposażenia Twojego telefonu. Aplikacja jest minimalistyczna i czytelna, ale ta od Revoluta wydaje mi się bardziej intuicyjna.

To subiektywne odczucie, ale gdy szukałem konkretnej funkcji w obu aplikacjach, to szybciej udawało mi się do niej dotrzeć w Revolucie. Jest jednak duża szansa, że w Twoim przypadku będzie dokładnie odwrotnie – musisz wszystko sam przetestować.

Jeśli zgubisz kartę Curve lub ktoś Ci ją ukradnie – w kilka sekund możesz ją zablokować z poziomu aplikacji, bez konieczności dzwonienia gdziekolwiek (a do tego przyzwyczaiły nas tradycyjne banki).

Minusem jest brak możliwości zmiany PINu z poziomu aplikacji. To możesz zrobić tylko w bankomacie, a w aplikacji masz szansę podejrzeć swój aktualny kod.

Korzystanie z karty Curve w Google Pay, Samsung Pay i Apple Pay

Kartę Curve można podłączyć do usług Google Pay, Samsung Pay i Apple Pay. O co chodzi?

Dzięki tym aplikacjom możesz płacić kartą Curve za pomocą Twojego telefonu. Jedynym warunkiem jest to, aby smartfon był wyposażony w moduł NFC.

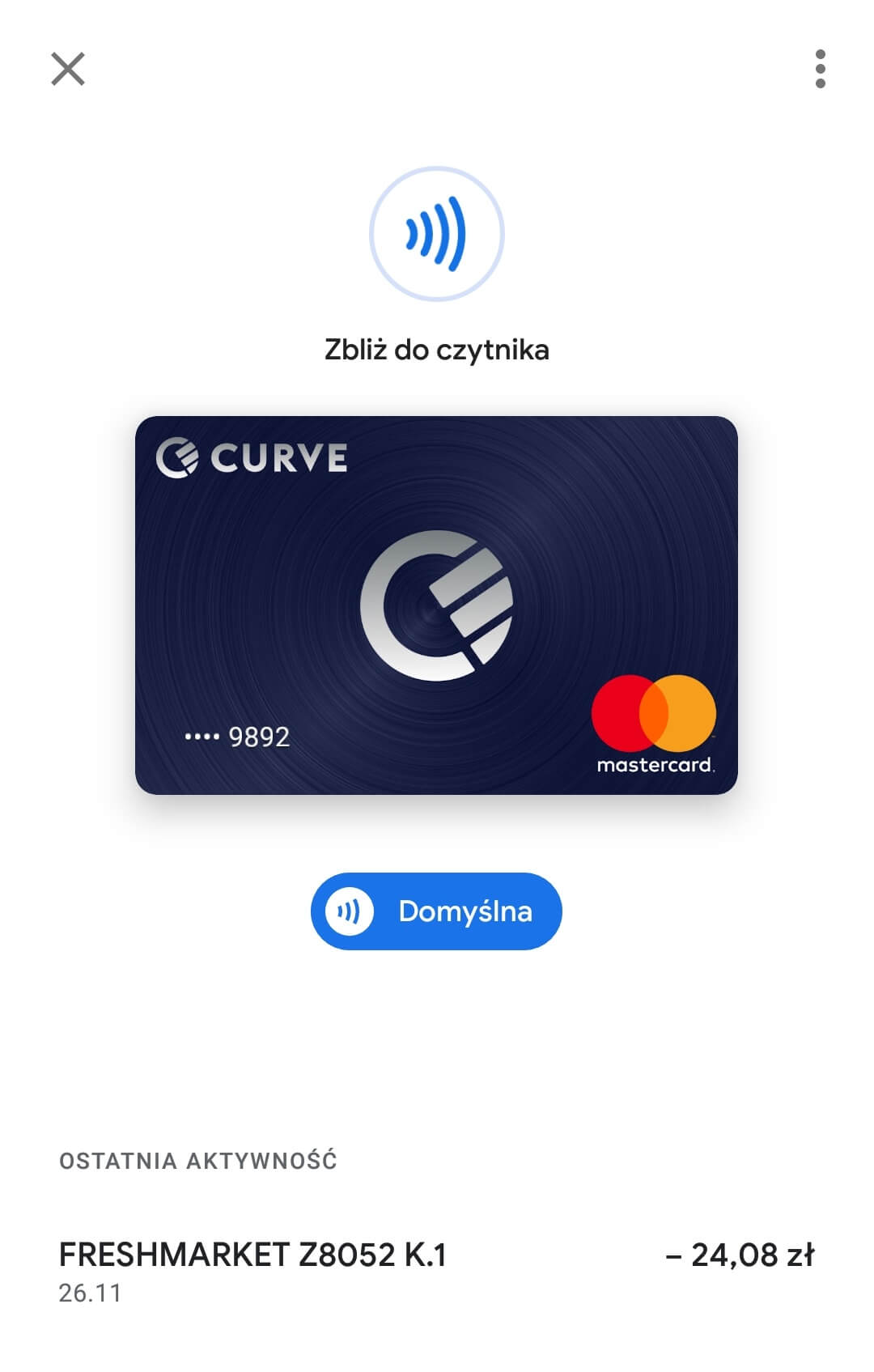

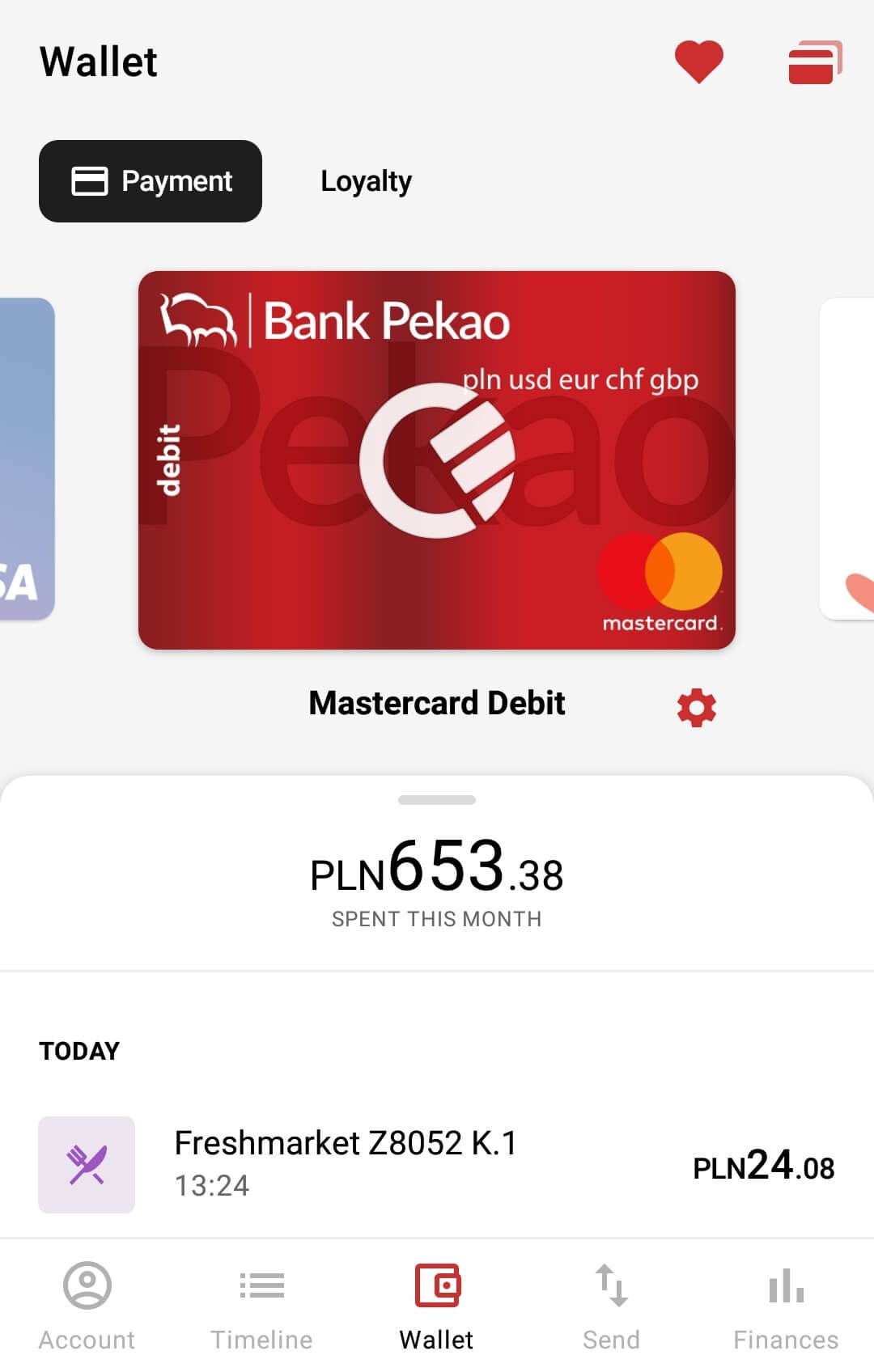

Na zdjęciach poniżej możesz sprawdzić, jak to wygląda z punktu widzenia dwóch aplikacji – Curve i Google Pay.

Jakie wady ma karta Curve?

Najważniejsza wada nie tylko karty Curve, ale również Revoluta i podobnych usług to limity darmowych wypłat z bankomatów i płatności kartą. W przypadku Curve te limity są całkiem znośne, ale przy dłuższych wakacjach mogą się okazać niewystarczające. Wysokość limitów zestawiłem w tabeli poniżej.

| Transakcje zagraniczne z przewalutowaniem | Wypłaty z bankomatów bez przewalutowania (czyli w Polsce) | Wypłaty z bankomatów z przewalutowaniem (za granicą) |

| £500 miesięcznie (ok. 2500 zł) | 10 wypłat | £200 miesięcznie (ok. 1000 zł) |

Uważaj również na bankomaty Euronet. Zarówno w Polsce, jak i za granicą, naliczają one opłaty od transakcji z wykorzystaniem zagranicznej karty.

Nawet, jeśli do Curve masz podpięte tylko polskie karty – bankomaty Euronetu i tak uznają, że karta jest zagraniczna. Unikaj po prostu bankomatów tej firmy.

Karta Curve ma dodatkowo nałożone limity wypłat i sumy transakcji. Są one jednak na tyle duże, że nie powinny być dla Ciebie problematyczne. To odpowiednio £2000 dziennie i aż £1 400 000 miesięcznie.

Dodatkowo z bankomatu wypłacimy maksymalnie £200 dziennie i £10000 rocznie. Limity są dość wysokie, więc w podróży nie powinny dać Ci się we znaki.

Co myślę o karcie Curve?

Długo byłem przyzwyczajony do karty Revolut i uznawałem, że nie potrzebuję szukać dla niej alternatywy. Dopiero później okazało się, że Curve to tak naprawdę nie alternatywa, a zupełnie inny produkt, który działa na innych zasadach i daje mi funkcjonalności, których potrzebowałem od dawna.

W karcie Curve lubię to, że nie muszę pamiętać o jej doładowywaniu. Dopóki mam pieniądze na swoim polskim koncie, transakcje przez Curve będą przechodzić. Aplikacja jest wygodna, przepinanie kart trwa kilka sekund.

Dzięki Curve nie muszę też wychodzić z domu z naręczem kart – wystarczy tylko jedna, aby mieć dostęp do wszystkich swoich środków. Karta Curve jest darmowa, więc warto ją zamówić i trochę przetestować.

Dobry pomysł to zamówienie darmowej karty Curve tak, żeby zdążyła do Ciebie dotrzeć przez kolejną podróżą. Przetestujesz ją na własnej skórze i sprawdzisz, czy spełnia Twoje wymagania. Korzystanie z karty jest darmowe – jedyne za co musisz zapłacić to koszty przesyłki fizycznej karty pod Twój adres. Korzystam z Curve od 4 lat i nadal mnie nie zawiodła.

Technologia ułatwia nam podróżowanie na każdym kroku. Pośród świetnych aplikacji dla podróżników jest też bohater naszego tekstu, czyli aplikacja Curve. Przetestuj ją podczas swoich podróży, ale również na co dzień – w Polsce. Może się okazać, że tak jak ja, przyzwyczaisz się do wygody, którą oferuje i zostaniesz z nią na długi czas. Powodzenia w korzystaniu z karty!